Знакомимся с теориями Уильяма Ганна

Короткая историческая справка. Алгоритм построения и практическое применение. Поиск контрольных точек по шкале времени.

Дорогие друзья,

Сегодня я хотел бы начать новый образовательный блок, который будет полностью посвящен изучению трудов по истине исторической личности в кругу трейдеров – Уильям Делберт Ганн, заслуживший прозвище нострадамус среди участников финансовых рынков.

Ганн – как и все гении, является неординарным человеком. В его трудах переплетены такие серьезные науки, как геометрия и астрономия вместе с астрологией, античной математикой и религией.

Будучи глубоко верующим человеком (Библия в его трудах играет особенно важную роль), Уильям был убежден в научной ценности данной книги, что часто отмечал в своих трудах. Более того, он являлся членом масонского ордена, благодаря чему, как принято считать, он получил сакральные знания в области античной математики.

Один из самых известных и исторически засвидетельствованных прогнозов Ганна был опубликован в Wall Street Journal, в 1909. Тогда Ганн сообщил читателям, что цена хлопка до конца года не упадет ниже 99 центов, а к весне поднимется до 1,45 USD. В итоге всё произошло с точностью до цента. Подробнее об этом можно прочитать в статье Уильям Ганн – финансовый Нострадамус.

Ганн посвятил больше десяти лет изучению секретов биржевой торговли. В итоге, судя по феноменальном результатам его прогнозов, а их точность не опускалась ниже 90%, ему удалось это сделать. Однако, работая в качестве консультанта и продавая свои прогнозы другим трейдерам, он крайне неохотно делился своими секретами. К сожалению, за всю свою жизнь он написал всего лишь около десятка книг, но так и не раскрыл главного закона биржи. В наши дни труды Уильяма Ганна стали предметом глубокого изучения для всех его последователей.

Считается, что весь существующий инструментарий Ганна в совокупности представляет из себя полноценный и самодостаточный метод прогнозирования высокой точности. Однако в отдельности каждый из инструментов показывает слабые результаты. Вероятно, именно поэтому, те инструменты, которые общедоступны в любом торговом терминале, такие как веер Ганна и коробка Ганна не обладают высокой популярностью. Трейдеры просто не знают, как их правильно использовать и применять в торговле и в итоге просто разочаровываются в данных инструментах.

У настоящих учеников Ганна уходят многие годы на то, чтобы освоить все тонкости методологии великого Мастера. У меня же нет цели пересказать многолетние труды Уильяма Ганна, но я хочу дать основу основ, которую заложена в его методах с упором на практическое применение и указать ориентиры для самостоятельного изучения.

Только так у каждого из читателей будет возможность открыть для себя Ганна с новой, малоизвестной стороны и научиться использовать его труды с максимальной отдачей.

Если очень грубо обобщать, то вся торговая методология Ганна состоит из трех основных концептов, это:

- Кардинальный квадрат

- Принцип согласования цены и времени

- Геометрические углы

В данном и последующих постах, посвященных знакомству с методами Ганна, я разберу все три данных элемента с точки зрения теории и практики. Так же мы рассмотрим возможные вариации сочетания инструментария Ганна с другими популярными индикаторами и торговыми стратегиями.

Первым и самым важным элементом торговой системы Уильяма Ганна является Кардинальный квадрат. Именно с изучения данного инструмента следует начать всем, кто желает применить торговые методы Ганна в своей стратегии.

Для самостоятельного изучения рекомендую найти и прочитать книгу Патрика Микула «Пособие по применению Квадрата 9 Ганна».

Рассматриваем частный случай кардинального квадрата Ганна - квадрат 9

В данной статье я не буду вдаваться в теорию, а непосредственно начну с практики применения данного инструмента.

Сам Ганн рисовал Квадрат 9 на простом разлинованном листе бумаги. В 21 веке, слава Богу, такой необходимости нет. Существует специальный инструмент, который находится в открытом доступе под названием Gannzilla Pro. Это бесплатный продукт от русского разработчика – Артема Калашникова, который можно установить и использовать абсолютно бесплатно.

И так, для того чтобы использовать любой из инструментов Уильяма Ганна, необходимо пройти пошагово по следующему алгоритму:

1. Определиться с периодом анализа (краткосрочный, среднесрочный, долгосрочный)

Построение моделей происходит в следующем временном периоде:

- Для краткосрока – предыдущий день на следующий;

- Для среднескрока – с предыдущей недели на следующую;

- Для долгосрока – с предыдущего периода между равноденствием и солнцестоянием на следующий.

При этом для анализа обычно используются следующие ТФ:

- Краткосрок – М5;

- Cреднесрок - М30;

- Долгосрок – D1.

2. Делаем настройку программы Ганнзилла;

3. Выбираем точки, где цена разворачивалась за выбранный период;

4. Выбираем фигуру и корректируем её угол наклона так, чтобы она своими диагоналями пересекала или максимально приближалась к отмеченным точкам;

5. Определяем разворотные точки на исследуемом периоде в будущем;

6. Определяем «Любимый угол» цены по внешнему кругу;

7. Считаем шаг цены и расставляем ключевые ценовые уровни;

8. Определяем время и дату разворота;

9. Наносим все на график.

И так, начнем с первого пункта. Для полноценного использования торгового инструмента, анализ необходимо делать на всех периодах. Если на инструменте еще не проводился анализ на долгосрочном периоде, то всегда начинаем с него. Затем спускаемся вниз, на более младшие ТФ.

В данном блоке статей мы разберем долгосрочный анализ. В следующем посте проведем аналогичный анализ на среднесрочном и краткосрочном периоде и сделаем финальные выводы и построим сценарий.

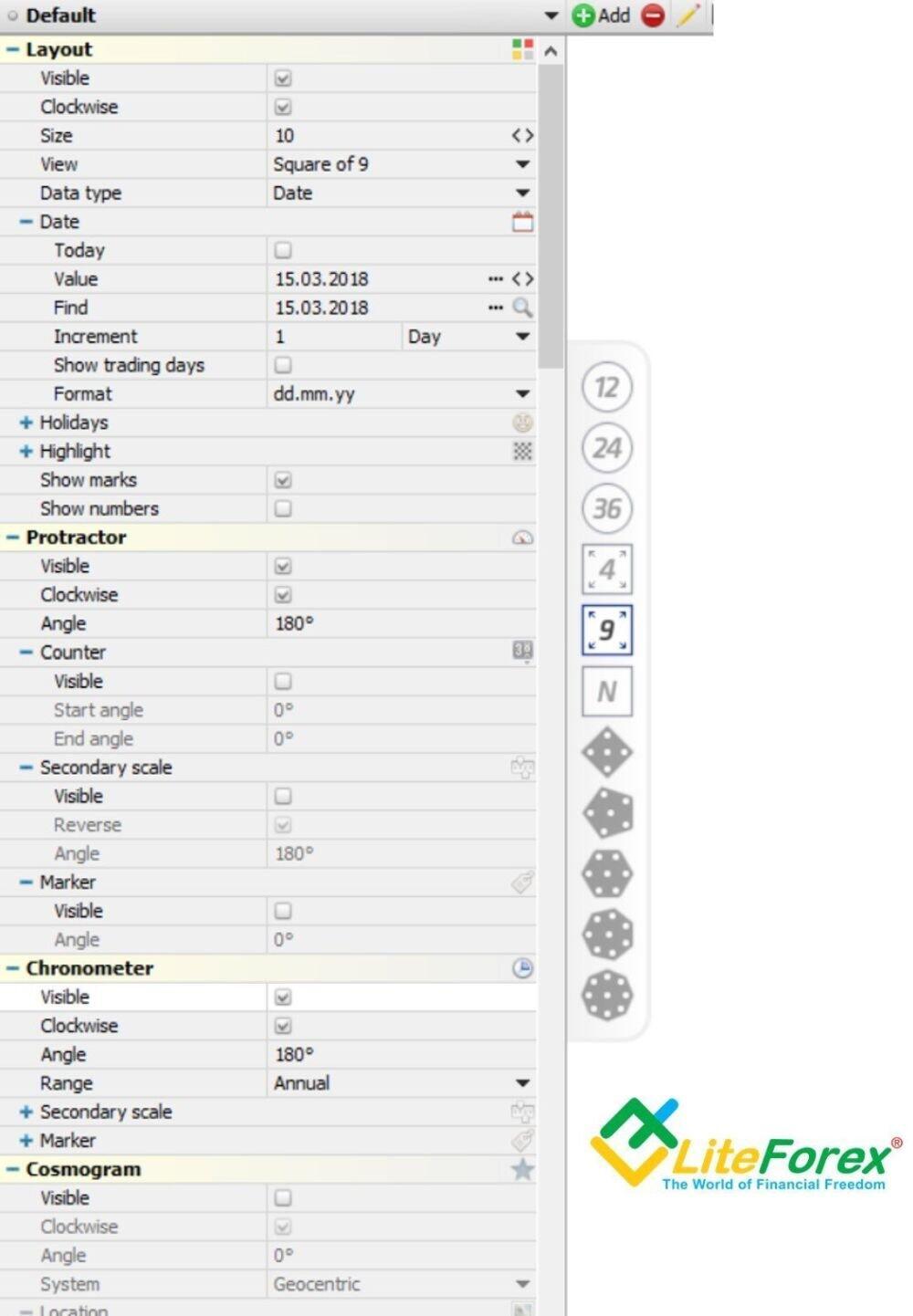

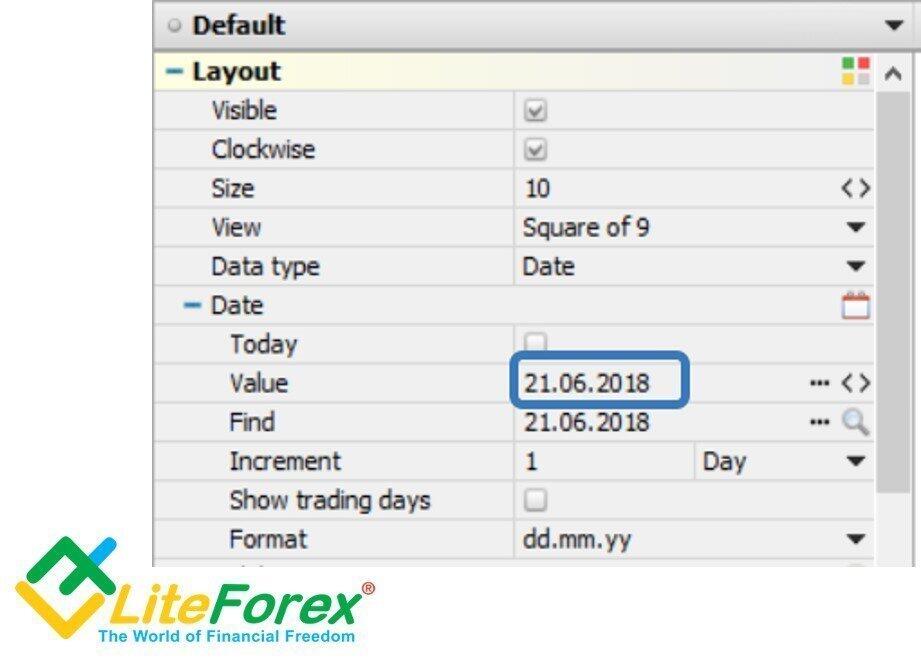

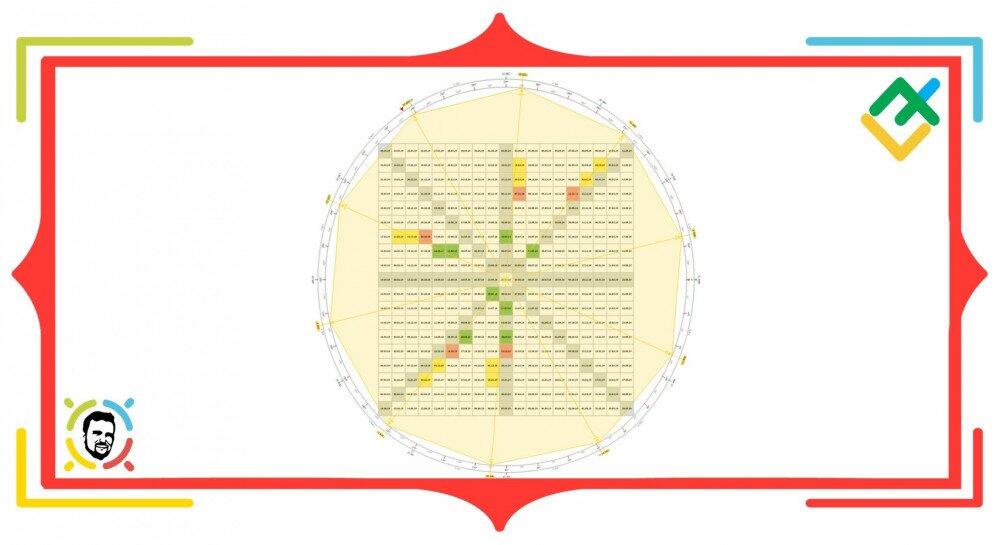

Выбрав период для анализа, нам необходимо произвести соответствующую настройку Gannzilla Pro. Для этого переходим в левое поле настроек и меняем показатели начиная с самого верхнего поля. Ниже представлены настройки для долгосрочного анализа:

- Разметка

- Показать – Да

- По часовой – Да

- Размер – 10

- Вид – Квадрат 9

- Тип данных – Дата

- Дата

- Сегодня – Нет

- Значение – по умолчанию

- Найти - по умолчанию

- Торговые дни – для рынка криптовалют – Нет, для других Да

- Формат дд.мм.гг

- Транспортир

- Показать – Да

- По часовой – Да

- Угол - 1800

- Хронометр

- Показать – Да

- По часовой – Да

- Угол - 1800

- Диапазон – Годовой (для долгосрочного анализа)

- Космограмма

- Показать – Нет

Все остальные параметры, которые не перечислены здесь должны оставаться в значениях по умолчанию.

Проследите, чтобы описание параметров выше соответствовало тому, что у Вас на экране.

В правой части окна щелчком правой кнопки мыши убираем подсветку для всех фигур.

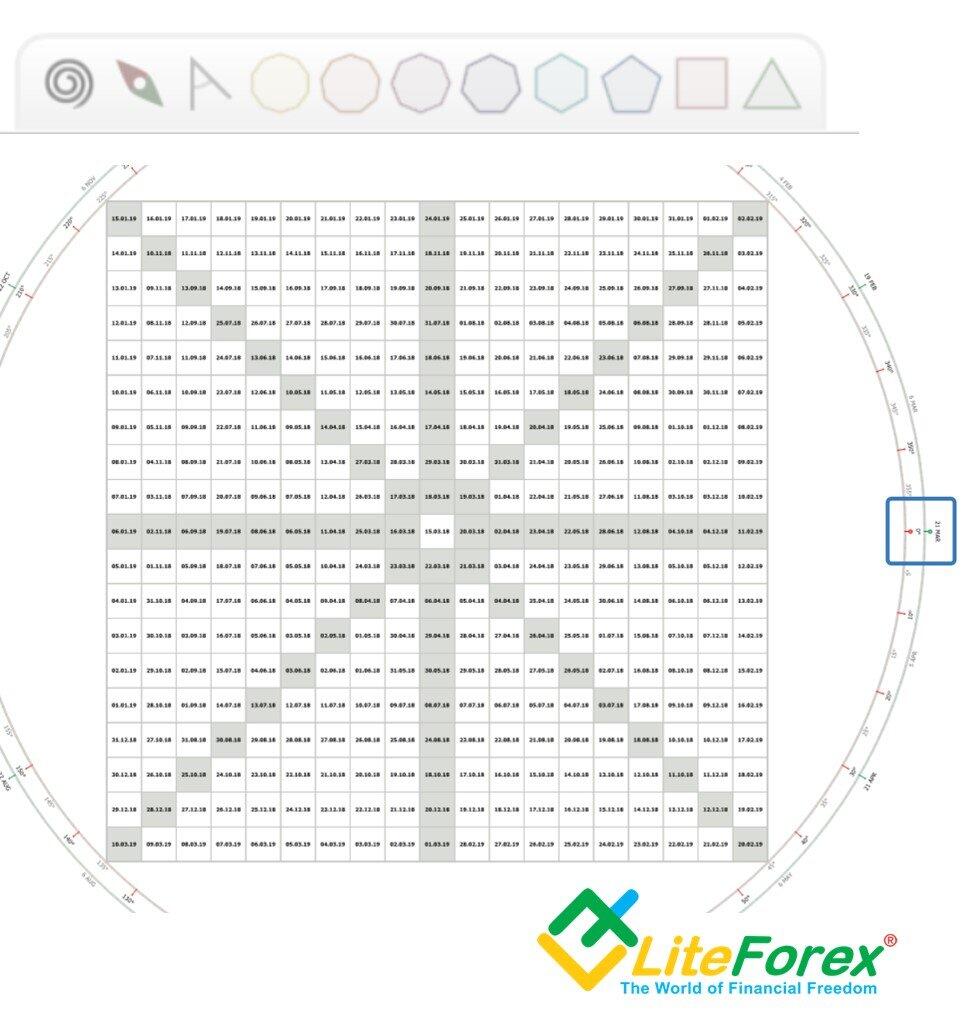

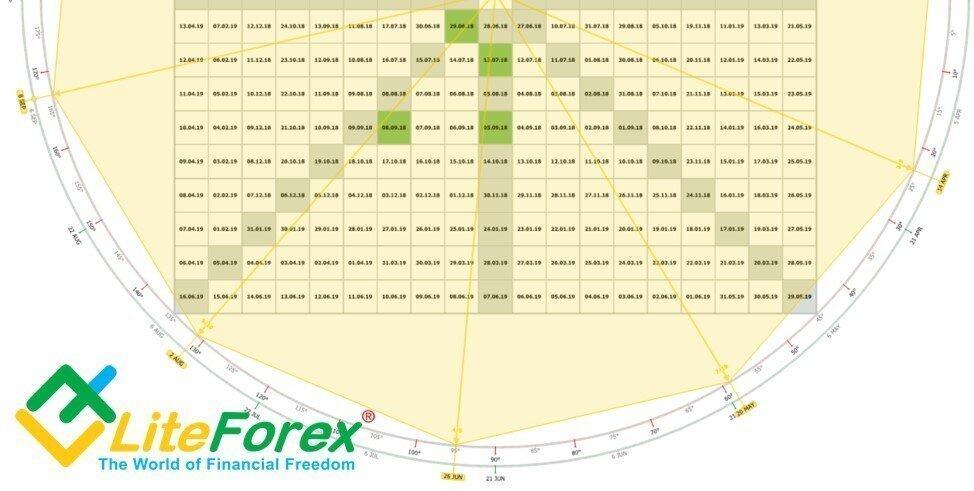

Если вы сделали всё правильно, то увидите на экране следующую картину:

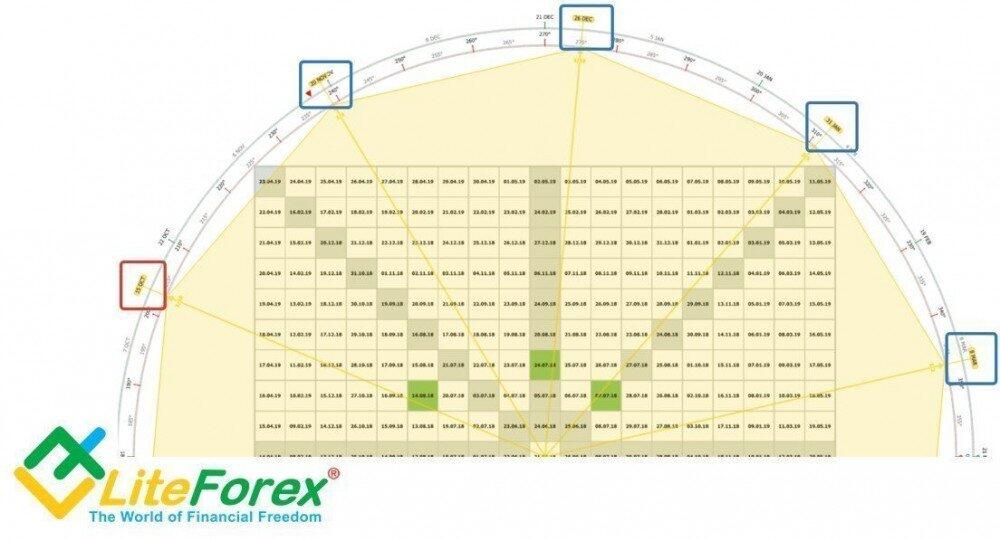

При этом контрольной точкой служит правая сторона по середине квадрата (выделена синим квадратом). Там у вас всегда должно быть 0 градусов на транспортире и 21 марта на хронографе.

Далее, следуем пункту Три - выбираем точки, где цена разворачивалась за выбранный период.

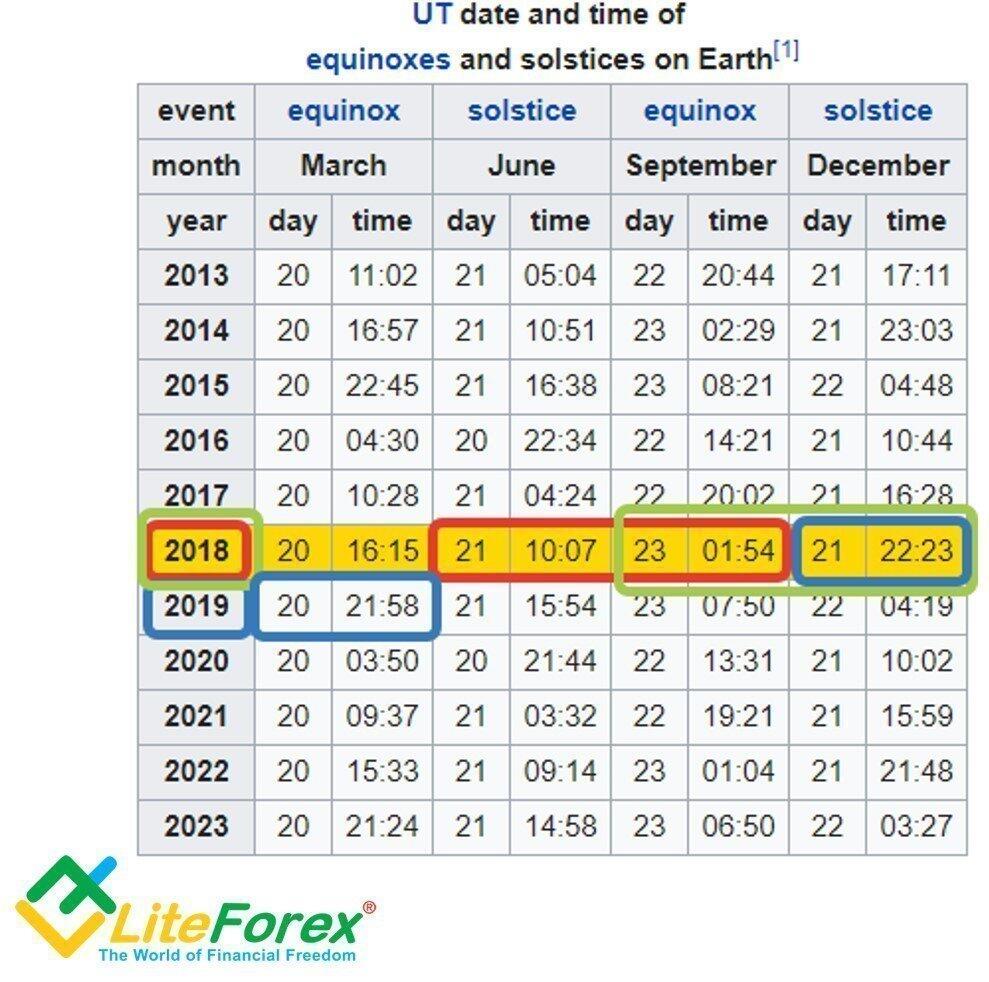

Как уже было сказано ранее, для прогноза на долгосрок используется диапазон от прошлого периода между солнцестоянием и равноденствием до границ будущего периода.

Для того, чтобы точно определить данный период, проще всего воспользоваться услугами википедии. Ссылка на английскую версию находится здесь.

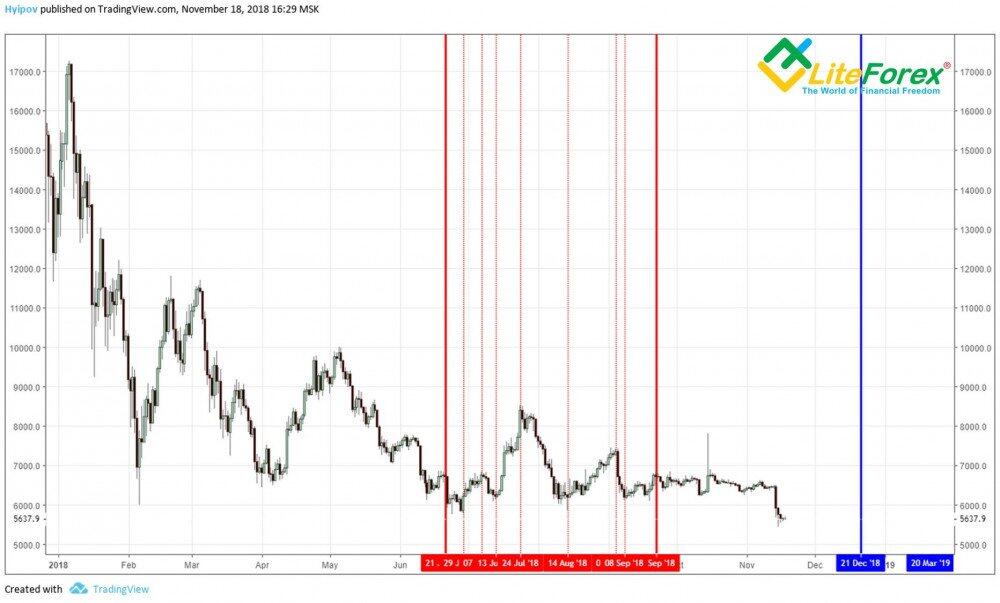

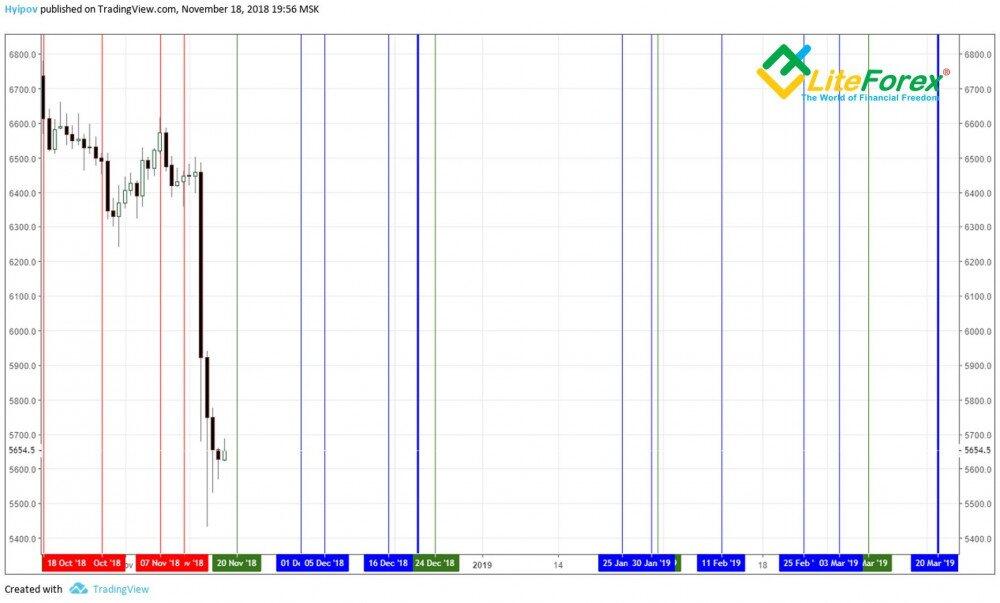

На момент написания статьи за окном месяц ноябрь 2018 года, а это значит, что мы находимся в промежутке между началом равноденствия 23 сентября 2018 года по период солнцестояния 21 декабря 2018 года (в таблице ниже выделил зеленым цветом). Следовательно, предыдущий период будет между 21 июня 2018 года (начало солнцестояния) до начала равноденствия в сентябре, 23 числа 2018 года (отметили период красной рамкой). Сразу на будущее отметил будущий период, который у нас начинает от 21 декабря 2018 года и заканчивается 20 мартом 2019 года (выдели синей рамкой)

Данные временные границы сразу отмечаются на графике цены рассматриваемого торгового инструмента.

Дальше открываем уже настроенную Gannzilla Pro и вверху, в разделе «Дата», в подразделе «Значение» указываем первую дату указанную на чарте, т.е. 21.06.2018.

После этого, возвращаемся обратно на наш график BTCUSD и отмечаем критические точки.

Это получился локальный минимум от 29.06.2018, локальный максимум от 07.07.2018 и прочие экстремумы от 13.07.2018; 24.07.2018; 14.08.2018, а так же экстремумы от 05.09.2018 и 08.09.2018.

(см. пунктир на графике ниже)

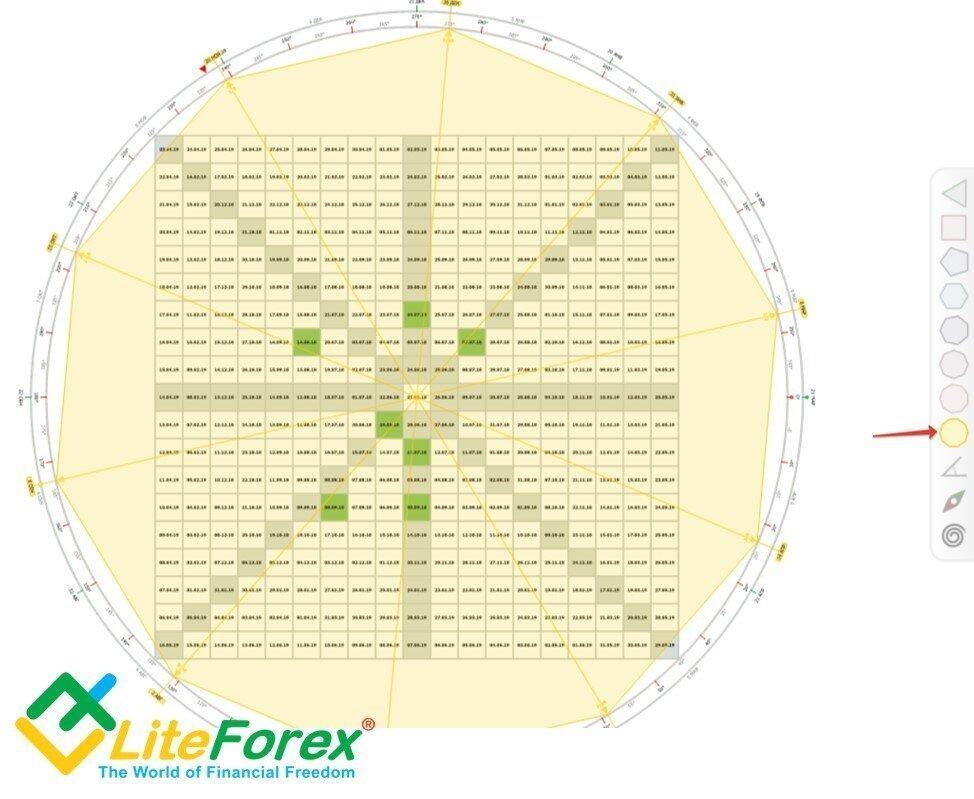

Пункт Четыре - Выбираем фигуру и корректируем её угол наклона.

Для этого мы отмечаем полученные точки, выделенные на графике выше в рамках прошлого периода на нашем квадрате 9 программы Gannzilla Pro зеленой заливкой. (результат см. ниже)

Дальше, начинаем перебирать фигуры начиная от треугольника и кончая десятиугольником (выделен красной стрелкой). Наша задача подобрать такую фигуру и такой угол при котором диагонали фигуры пересекали бы максимальное количество выделенных зеленных квадратов. Если таких фигур несколько, то предпочтение имеет та, у которой меньше углов.

В нашем случае это десятиугольник (см. на картинке ниже)

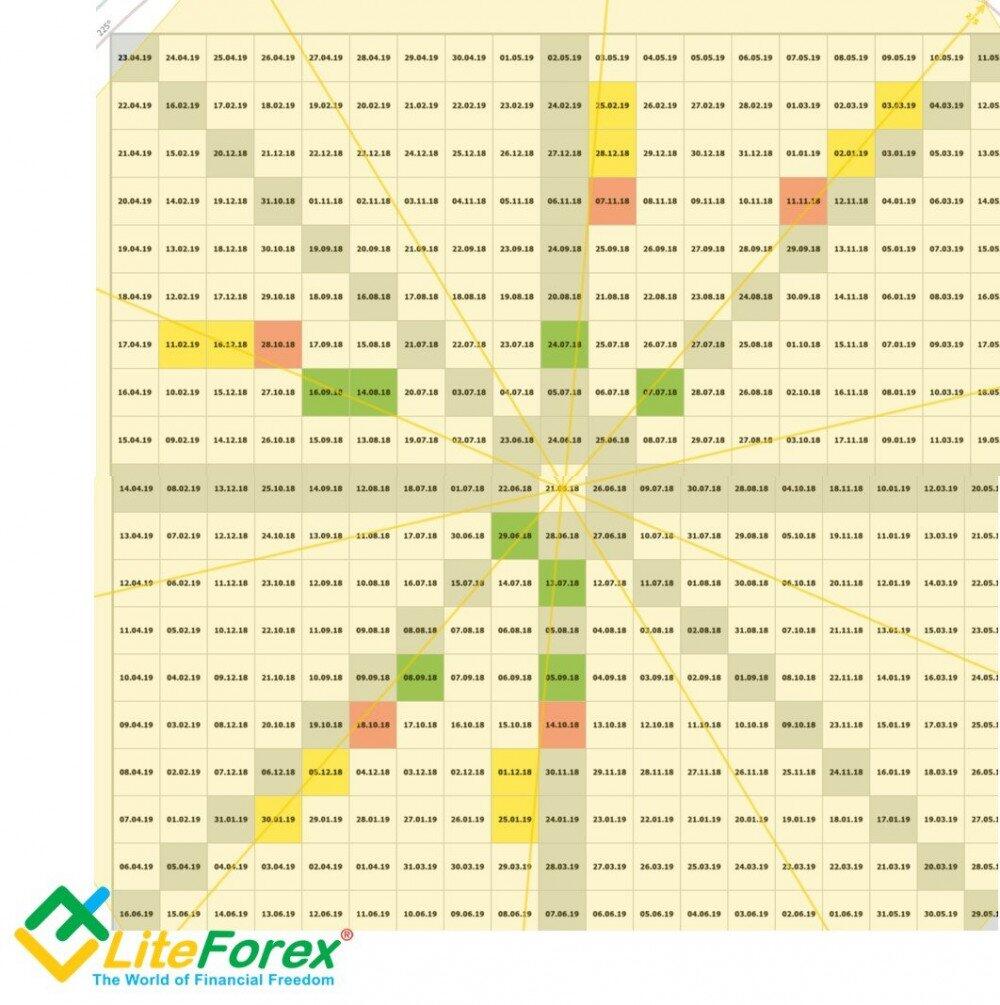

На внешнем кольце – хронографе - мы получаем глобальные контрольные точки разворота. В нашем случае нас интересуют только те, которые попадают в исследуемый период до 20 марта 2019 года.

На увеличенном рисунке ниже мы видим, что это 15 октября, 20 ноября, 26 декабря, 31 января и 8 марта.

Полученные значения мы отмечаем жирными зелеными линиями в рамках наших исследуемых периодов (см. график ниже, зеленые линии)

Здесь стоит отметить, что первая линия от 15 октября точно совпала с импульсом на графике, что говорит о высокой точности.

Если данное совпадение вас не убедило, вы можете посмотреть на предыдущие глобальные точки.

Это 14.04, 20.05, 26.06, 02.08.

В итоге на графике выше мы видим, что все данные глобальные уровни с отклонением всего в несколько дней указывают на начало сильной волны. В целом отклонение в пределах 1-2 дней вполне допустимо, но чаще всего движение происходит намного ближе.

Пункт Пятый говорит о том, что мы определяем разворотные точки на исследуемом периоде в будущем. Для этого мы двигаемся по диагоналям выделенной фигуры. В нашем случае это десятиугольник. Здесь отмечаем те квадраты, даты которых попадают в нашу исследуемую область и пересекаются самими диагональными линиями. Так как в десятиугольнике целых 5 диагоналей, мы отдаем приоритет тем, которые пересекают зеленые квадраты (см. рисунок ниже)

Для наглядности, те квадраты, которые находится в будущем периоде, я отметил желтым цветом. Те, что уже свершились, отметил красным (здесь нас в первую очередь интересует последний месяц)

Отмечаем полученные ключевые точки на графике (см. график ниже)

Как видно на графике выше, вся пятерка тонких красных линий предшествуют, либо точно попадают на уровни с сильным импульсным движением, что в очередной раз подтверждает правильный выбор угла квадрата на окружности хронометража.

Дальше, мы расставляем те точки, которые выходят в исследуемый период, в будущем.

Это даты:

01.12.18, 05.12.18, 16.12.18, 25.01.19, 30.01.19, 11.02.19, 25.02.19, 03.03.19

Как видно на графике выше, у нас образовалось несколько скоплений разворотных точек, которые отмечают период повышенной волатильности, а следовательно, и высокую вероятность будущих резких движений. Все данные скопления находятся рядом с глобальными ключевыми уровнями (зеленые линии).

Первое скопление начинается 16 декабря и заканчивается 24 декабря, следовательно, сильный импульс можно ожидать в рамках данного периода. Следующая волна начинается 25 января и заканчивается 31 января. Последняя группа линий находится в периоде от 25 февраля до 8 марта. Не стоит обходить мимо и одиночно стоящие линии от 01 и 05 декабря и от 11 февраля, они так же могут указывать на потенциальный – сильный импульс.

Однако, данных линий недостаточно для того, чтобы строить прогнозы, хотя в совокупности с трендовыми индикаторами и другими разворотными сигналами, данные уровни уже могу служит подтверждающим сигналом для разворота или будущего импульсного движения.

Для того, чтобы завершить данный анализ, теперь необходимо найти ключевые уровни на графике цены. В перекрестье уровня цены и даты мы получим ту самую заветную точку, которая будет служить для нас индикатором и целью в торговой системе.

Однако, для того чтобы данный анализ был полноценным и давал максимально полную картину, данную работу необходимо провести так же еще на среднесрочном и краткосрочном периоде, только тогда мы сможем выстроить максимально точную карту будущего движения цены, но об этом в обучающем посте на следующей неделе.

А на этом я завершаю свою первую статью, посвященную Уильяму Делберту Ганну и его трудам, которые мы применили на паре BTCUSD. Надеюсь, данный материал был вам полезен и интересен.

Всем удачи и хороших профитов!

С уважением,

Михаил @Hyipov

Продолжение темы раскрываю в следующих частях:

Часть 2 - Алгоритм построения и практическое применение метода "Квадрат 9" при долгосрочном анализе. Поиск контрольных точек по шкале цены. Применение вектора Ганна для дальнейшего анализа.

Часть 3 - Алгоритм построения и практическое применение метода "Квадрат 9" при среднесрочном и краткосрочном анализе. Применение классических инструментов ТА совместно с с "Квадратом 9".

Часть 4 - Алгоритм построения и практическое применение метода "Квадрат 9" при анализе исторических экстремумов.

PS: Если согласны с прогнозом, поставьте "+" в комментарии к данному посту, если не согласны, "-". Если пост понравился, оставьте пару слов благодарности и не забывайте поделиться им со своими друзьями. Вам это ничего не будет стоить, а мне очень приятно :)

Будь в курсе последних событий криптовалютного мира, следи за моими публикациями в блоге.

Полезные ссылки:

· Торговлю криптой с проверенным брокером рекомендую попробовать тут. Очень большой выбор криптовалютных пар и отличные маржинальные условия для спекуляций.

· Чат трейдеров в телеграм: http://t.me/marketanalysischat. Делимся сигналами и опытом.

· Канал в телеграм с отличной аналитикой, форекс обзорами, обучающими статьями и прочими полезностями для трейдеров: http://t.me/litefinance

График цены BTCUSD в реальном времени

Содержание данной статьи является исключительно частным мнением автора и может не совпадать с официальной позицией LiteFinance. Материалы, публикуемые на данной странице, предоставлены исключительно в информационных целях и не могут рассматриваться как инвестиционный совет или консультация для целей Директивы 2004/39 /EC.