Девальвация для жителя той страны, чья валюта дешевеет, кажется катастрофой. Ведь вместе со стремительно падающим курсом вверх идут и цены, обесценивающие собственные сбережения. Правда, девальвация не всегда сопровождается инфляцией. И также есть примеры, когда обратный процесс - ревальвация - наоборот, оказывался губительным для национальной экономики. Девальвация и ревальвация - это инструменты, позволяющие корректировать инвестиционный климат и платежный баланс при условии, что они контролируемы. Если же девальвация приобретает лавинообразный характер, в стране наступает кризис. Все о девальвации и ревальвации простыми словами с реальными примерами из истории вы найдете в этом обзоре.

В этой статье мы разберем:

Девальвация и ревальвация: определение, причины и последствия

Девальвация – это снижение курса национальной валюты по отношению к твердым валютам, чей курс жестко контролируется государством (чаще всего речь о свободно конвертируемых валютах, которые корректируются с помощью рыночных инструментов).

Изначально под девальвацией подразумевалось снижение в денежной единице золотого содержания. Во времена золотого стандарта национальная валюта привязывалась к имеющимся в стране золотым резервам. И если страна дополнительно выпускала (эмитировала) партию бумажных денег при неизменном запасе золотого обеспечения, то и стоимость каждой купюры в золотом выражении снижалась. То есть происходила девальвация валюты.

Ревальвация – это обратный девальвации процесс, при котором идет повышение курса национальной валюты.

Девальвация и ревальвация: как зарабатывают на спекуляциях

Девальвацию часто путают с инфляцией. Оба термина обозначают обесценивание национальной валюты. Но инфляция характеризует изменение покупательской способности, то есть обесценивание валюты относительно товара - за ту же самую сумму денег можно купить меньше продукции. Девальвация означает удешевление национальной валюты относительно других валют.

Несколько примеров:

- В стране «А» все хорошо, в стране «В» - масштабный экономический кризис. За национальную валюту уже ничего невозможно купить, а цены меняются каждый день. В стране «В» происходит и девальвация, и гиперинфляция.

- В стране «А» дефляция, то есть валюта не дешевеет, а наоборот дорожает, цены на внутреннем рынке падают. В стране «В» ничего не происходит. В стране «В» наблюдается девальвация национальной валюты по отношению к валюте страны «А» (логично, если одна валюта относительно другой дорожает, то вторая относительно первой автоматически дешевеет). Но инфляции в стране «В» нет, так как на внутреннем рынке цены на товары остаются неизменными.

- В стране «А» инфляция 10%, в стране «В» тоже инфляция 10%. В обеих странах цены на продукцию поднялись на 10% и покупательская способность в обеих странах уменьшилась. Но относительно друг друга стоимость валют не изменилась. Инфляция есть, девальвации нет.

Согласно еще одному варианту трактовки терминологии, девальвация - это целенаправленное снижение курса национальной валюты Центробанком. Если же курс является плавающим и падает вследствие рыночных факторов (спрос/предложение), то это называют обесцениванием.

Девальвация - понятие относительное, так как по отношению к одной иностранной валюте национальная денежная единица меняет стоимость, относительно другой - нет. Потому, когда говорят о девальвации без какой-либо конкретики, подразумевают привязку к свободно конвертируемым (твердым) валютам или к валютной корзине (пример валютной корзины - SDR, специальные права заимствования, включающие доллар США, евро, иену, британский фунт и, с 2016 года, китайский юань). Иногда можно увидеть сравнительную привязку и к золоту, которое считается эталоном денежной оценки.

Причины девальвации могут быть различными. Девальвация может быть контролируемая и неконтролируемая. В первом случае государство целенаправленно ослабляет национальную валюту, преследуя несколько целей (причины контролируемой девальвации):

- Поддержать экспортеров и автоматически снизить уровень импорта.

- Разогнать инфляцию до целевого уровня (присуще развитым странам).

- Повысить конкурентоспособность национальной денежной единицы.

- Снизить расходы золотовалютных резервов на поддержание национальной платежного средства.

Во втором случае девальвация происходит сама по себе (при условии плавающего курса, то есть курса, формируемого спросом и предложением). Государству только лишь остается признать ее факт и по ее окончании провести деноминацию или скрытое уменьшение денежной массы (изъятие обесценившейся валюты из оборота без официального заявления). Таким образом, различают официальную девальвацию и скрытую девальвацию.

Причинами неконтролируемой девальвации могут быть:

- Инфляция, которая может являться также и следствием эмиссии.

- Превышение импорта над экспортом и платежный дефицит. У страны не хватает внутренних резервов для выполнения обязательств перед другими странами и удовлетворения внутреннего спроса на иностранную валюту.

- Отток капитала в случае нестабильности в стране, наложение на страну международных санкций.

Инструменты девальвации:

- Изменение учетной ставки. Для сдерживания девальвации и инфляции Центробанк поднимает учетную ставку. Учетная ставка - ставка рефинансирования коммерческих банков. С ростом учетной ставки происходит удорожание кредитных ресурсов и снижается приток национальной валюты в реальную экономику. Как следствие, снижается инфляция и замедляется удешевление национальной денежной единицы. Если же ЦБ наоборот заинтересован в девальвации, он снижает учетную ставку. В теории, снижение учетной ставки должно приводить к оттоку иностранного капитала (смысл вкладывать деньги в дешевеющий актив?). Но есть примеры, когда даже отрицательные ставки удерживали зарубежный капитал. Один из них - Швеция, о которой рассказано ниже.

- Отказ от поддержания курса национальной валюты. Например, выкупа ее излишков на международном рынке за счет золотовалютных резервов.

- Ручное изменение курса национальной валюты. Например, отмена фиксированного курса и переход к плавающему.

Последствия девальвации зависят от того, управляемая она или нет. Со снижением курса национальной валюты растет инфляция, становится менее выгодным импорт, начинается отток капитала в более выгодные активы. Зато от удешевления национальной валюты выигрывают экспортеры и бюджет страны. Можно сказать, что также от девальвации выигрывают те, кто заранее вложил деньги в валюту и валютные депозиты, но это преимущество сомнительно из-за часто сопровождающей это мероприятие инфляции.

Ревальвация - термин, означающий укрепление одной валюты относительно другой. Если валюта «А» дешевеет (девальвирует) по отношению к валюте «В», то соответственно валюта «В» ревальвирует (дорожает) по отношению к валюте «А».

Цель проведения контролируемой ревальвации - снижение уровня инфляции и влияние на баланс экспортно-импортных операций. Инструментами являются все те же учетная ставка (ее поднятие), уменьшение денежной массы и т.д. Инструмент работает только при небольшом уровне инфляции (до 10%), то есть тогда, когда инфляция контролируемая и нужно еще больше ее снизить. В случае неконтролируемой инфляции наступает девальвация.

Последствия ревальвации:

- «-» Экспорт становится менее выгоден, так как в зарубежной валюте доходы остаются на том же уровне.

- «-» Снижается туристический поток, так как страна становится более дорогой. Имеет принципиальное значение для стран, где туризм - основная статья доходов бюджета.

- «+» Растет приток иностранного капитала, который ищет более привлекательные с точки зрения доходности активы.

- «+» Снижение цен внутри страны. Так как экспорт становится менее выгодным, продукция остается на внутреннем рынке. Растет внутреннее предложение - снижаются цены.

- «+» Снижаются цены - замедляется инфляция.

Ревальвация может сопровождаться дефляцией, хотя и не всегда.

Самые известные примеры девальвации из истории мировой экономики

Так как девальвация и инфляция тесно связаны друг с другом, я не буду останавливаться на таких примерах, как гиперинфляция в Венесуэле или Зимбабве. Им характерна девальвация, длящаяся не один месяц. После девальвации и инфляции часто следует валютная реформа и все эти случаи из истории мировой экономики описаны в статье о деноминации. Я же приведу примеры, где всего одного дня оказалось достаточно, чтобы национальная валюта резко обесценилась.

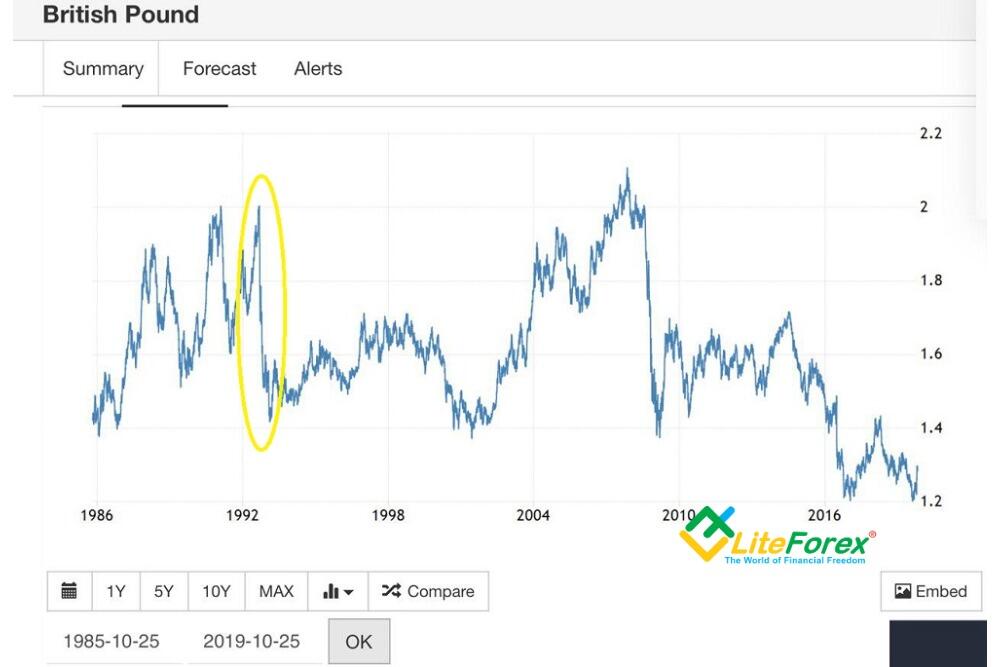

1. Джордж Сорос и Банк Англии. 16 сентября 1992 года вошло в мировую историю под названием «Черная среда». В этот день Джордж Сорос заработал на одной из самых известных своих махинаций более 1 млрд долл. США, тогда как Банк Англии в свою очередь был вынужден резко снизить стоимость фунта.

В первые годы после войны европейские страны пришли к выводу, что вместе все-таки идти к светлому будущему и проще, и эффективнее. Тем более, когда речь шла о конкуренции с США. Идея сплоченности экономических отношений между собой должна была бы стать базой такого сотрудничества, однако и от своих валют страны отказываться не собирались. На всякий случай. В 1979 году была заключена договоренность, предусматривающая фиксацию курсов национальных денежных единиц европейских стран по отношению к немецкой марке с допустимым отклонением не более 6%.

Фиксация курса означала для каждой страны следующие моменты:

- Для поддержания курса важен торговый баланс. Теперь ни одна страна не могла отстраниться от необходимости торговли друг с другом или устанавливать таможенные барьеры.

- Поддерживать курс можно было и двумя другими вариантами: путем поднятия процентных ставок для привлечения инвесторов. И путем скупки своей валюты за иностранную валюту, являющуюся резервом.

Великобритания, как всегда, держалась от всего этого в стороне, надеясь на собственную конкурентоспособность. Этой уверенности хватило ровно на 11 лет и в 1990 году страна все же присоединилась к соглашению, обязавшись удерживать курс фунта в пределах 2,78 - 3,13 немецких марок за фунт стерлингов. Идея принесла положительные результаты. Инфляция снизилась (логично, ведь пришлось любыми путями поддерживать курс), открылись европейские рынки сбыта.

В 1992 году стало ясно, что британская валюта сильно переоценена и первоначально установленный коридор был неправильным. Курс не падал только потому, что Великобритания обещала его удерживать любой ценой и внешний рынок этому верил. То есть все были уверены, что Банк Англии и дальше будет готов выкупать фунт по курсу 2,78 - 3,13. Возможно, что Банку Англии и удалось продержаться на резервах еще долгое время, если бы не подножка от Германии. Всего одного лишь заявления, что фунт переоценен, оказалось достаточно, чтобы вызвать панику. К слову, до сих пор некоторые аналитики уверены, что эта искра была зажжена Соросом, умевшим отлично манипулировать толпой путем информационных «вбросов» на высших уровнях власти.

Джордж Сорос к 1992 году, управляя созданным в 1970 году фондом Quantum Fund, имел достаточно денег, чтобы оказывать влияние на международные рынки. После того, как в интервью Wall Street Journal глава Бундесбанка Хельмут Шлезингер предположил, что снижение немецких процентных ставок может отрицательно повлиять на 1-2 валюты, Сорос мгновенно понял, что нужно делать - ставку на короткую позицию.

- Пример. Вы предполагаете, что акции Facebook подешевеют, но в наличии у вас их нет. Вы берете 10 штук этих акций в долг у того, у кого они есть, обещая, что вернете через время. Тот, кто ими владеет, должен наоборот делать ставку на рост акций. А иначе смысл ему их давать в долг, если ему их нужно в момент падения быстро «скинуть». Вы продаете взятые в долг акции сейчас по курсу 100 дол. США, получая на руки 1000 дол. США. Через время цена акций падает до 85 дол. США. Вы покупаете 10 акций, отдаете долг и остаетесь с 150 дол. США в кармане. Правда, в убытке остается тот, кто вам эти акции отдал в долг - раньше у него были 10 акций по 100 дол. США, теперь - по 85.

То же самое сделал и Сорос. Пока рынок «переваривал» мнение руководителя Бундесбанка, он «взял в долг» британский фунт и продал его по текущему курсу 2,95 немецких марок. Сорос понимал, что курс фунта и так находится на нижней границе диапазона благодаря правительственному вмешательству, потому его рост невозможен.

Задача спекулянтов, играющих на понижение курса фунта, состояла в том, чтобы переиграть Банк Англии объемами капитала. Если у Банка хватит ресурсов удержать курс - спекулянты проиграли, если нет, то победили. 16 сентября фонд Сороса увеличил короткую позицию по фунту с 1,5 млрд до 10 млрд дол. США. Пока вся Европа думала, Сорос одалживал фунты и тут же их продавал. Чтобы выкупить фунты, Банку Англии пришлось задействовать все свои резервы, однако их не хватило.

Чтобы как-то заинтересовать глобальный рынок, ринувшийся продавать фунты вслед за Соросом, правительство Великобритании приняло решение поднимать учетную ставку (то есть процент за владение валютой). Однако лавинообразный эффект было уже не остановить. К вечеру 16 сентября Банк Англии признал, что вынужден выйти из европейского соглашения и отпустить фунт в «свободное плавание». К началу следующего дня британская валюта подешевела по отношению к немецкой марке на 15%, к доллару США - на 25%.

Почти 15 лет понадобилось британской валюте, чтобы вернуть утраченные позиции, но ненадолго. Подобная девальвация с 1992 года повторилась только еще раз, во время ипотечного кризиса 2008 года, и на прежний уровень котировки больше не возвращались.

2. Ревальвация, которую не ждали (Швейцария). Если в 1992 году валюта Великобритании оказалась переоценена и ее курс не мог поддерживаться ни внутренним производством, ни резервами Банка Англии, то в 2015 году в Швейцарии ситуация оказалась противоположной.

Швейцария в глазах иностранных инвесторов - это «тихая гавань», где всегда можно переждать кризис. Этот статус страна получила благодаря размеренной денежно-кредитной и монетарной политике, а также некоторому отстранению от ЕС. И именно этот статус оказался для страны проблемой. Экономическое соседство с Еврозоной вынуждало Швейцарию удерживать жесткий курс своей валюты по отношению к доллару США и евро, для чего использовались ручные, централизованные методы.

Спрос на активы со стороны иностранных инвесторов вынудил Швейцарию ввести отрицательную процентную ставку, доходность по краткосрочным государственным облигациям стала отрицательной (то есть инвесторы еще и доплачивали за владение бумагами), но это все равно не спасало страну от дефляции, за которой неминуемо следовал спад производства. Проблемой Швейцарии стала слишком высокая экспортная ориентированность на страны ЕС - если на США приходилось около 12% экспорта, то на страны ЕС - около 50%, что накладывало на страну определенные обязательства по удержанию курса франка.

Масло в огонь подлил факт падения евро по отношению к доллару, после чего Швейцария отказалась от фиксированного курса, который удерживала с 2011 года. И 15 января 2015 года за один день франк подорожал относительно евро на 41%, относительно доллара США - на 38%.

Последствия ревальвации франка:

- Столь сильное удорожание национальной валюты ударило по швейцарским экспортерам. И так как страна являлась ориентированной на экспорт, обвал фондового рынка Швейцарии составил более чем 10%.

- Вслед за евро подешевели относительно франка и другие европейские валюты. Больше всего пострадали европейские банки, чьи кредитные портфели были сформированы во франках, так как в национальных валютах их объемы выросли на тот же самый процент, на который произошло обесценивание. Например, только в Польше объем ипотечных кредитов, выданных во франке, составлял на тот момент около 46% всех выданных ипотечных займов. Польские и венгерские банки оказались самыми уязвимыми перед возникшей проблемой.

- После открытия торгов с гэпом мгновенно обнулились депозиты по открытым позициям трейдеров, делавшим ставку на удешевление франка. Одна из дочерних структур ведущего российского брокера Форекс в Великобритании объявила о банкротстве.

В обоих случаях последствия девальвации и ревальвации оказались не смертельными, чего не скажешь о стихийном обесценивании денег в развивающихся и слаборазвитых странах. Зимбабве на 10 лет полностью отказались от своей валюты, Венесуэла до сих пор не может уже который год выкарабкаться из затяжного кризиса, серия девальвационных процессов с курсом рубля, проведенная Банком России в 90-х годах, закончилась дефолтом.

«Игра» курсом национальной денежной единицы по отношению к твердым валютам - любимое занятие у Китая, стремящегося выиграть торговую войну у США. Пока США стремится девальвировать доллар с целью нарастить экспорт, Китай использует оба эти инструмента. В 2005-2008 годах курс был поднят на 20% и аналитики склонялись к тому, что ревальвация продолжится. Однако Китай наоборот в 2015 году девальвировал юань, тем самым заставив опуститься и котировки валют других азиатских стран. Вслед за этим снизились цены на сырье (страна - один из крупнейших импортеров, а при девальвации импорт становится менее выгодным) и соответственно акции сырьевых компаний. Это вызвало возмущения ВТО и транснациональных компаний, потерявших на этом миллионы долл. США, и даже породило слухи о начале между США и КНР «валютных войн».

Как заработать на девальвации и ревальвации валюты

Быть быстрее Центрального банка и знать ситуацию с золотовалютными резервами страны. Предположим, есть текущий курс национальной валюты по отношению к доллару США. Снизится он может в том случае, если инвесторы массово начнут скупать иностранную валюту. Если ЦБ в состоянии удовлетворить на нее спрос, изменения курса не произойдет. Если резервов ЦБ не хватит, иностранная валюта станет дороже, и те, кто в нее заведомо вложился, заработают.

Нечто подобное произошло в описанной выше истории с Банком Англии, где Сорос заранее предположил, что фунт будет девальвирован. Вот только заработать так можно только в том случае, если есть те, кто, наоборот, верит в рост курса. Согласитесь, получить доход на девальвации, например, валюты Венесуэлы было бы невозможно.

Еще один вариант заработка на контролируемой девальвации - покупка ценных бумаг компаний экспортеров. Чаще всего растут котировки бумаг экспортеров сырья (нефть, металлы), сельскохозяйственной продукции.

Заключение

Контролируемые девальвация и ревальвация - это инструменты управления экономикой страны путем изменения стоимости национальной валюты. С их помощью можно поднимать/снижать инвестиционную привлекательность страны, корректировать объемы экспорта и импорта и т.д. Неконтролируемая девальвация (обесценивание) денег - это по сути гиперинфляция, остановить которую можно только путем структурной денежной реформы.

Заметили неточности во взаимосвязях между экономическими процессами или в терминологии, хотите что-то добавить или поделиться способом заработка на курсовых колебаниях, пишите об этом в комментариях!

P.S. Понравилась моя статья? Поделись ей в соцсетях, это лучшее спасибо :)

Задавайте мне вопросы и комментируйте материал ниже. С удовольствием отвечу и дам необходимые пояснения.

Полезные ссылки:

- Торговлю с проверенным брокером рекомендую попробовать тут. Система позволяет торговать самостоятельно или копировать сделки успешных трейдеров со всего мира.

- Воспользуйтесь моим промокодом BLOG для получения бонуса 50% на депозит от LiteFinance. Промокод нужно просто ввести в соответствующее поле при пополнении счета в платформе LiteFinance и бонус зачислится одновременно с депозитом.

- Чат трейдеров в телеграм: https://t.me/marketanalysischat. Делимся сигналами и опытом.

- Канал в телеграм с отличной аналитикой, форекс обзорами, обучающими статьями и прочими полезностями для трейдеров: https://t.me/forexandcryptoanalysis

Содержание данной статьи является исключительно частным мнением автора и может не совпадать с официальной позицией LiteFinance. Материалы, публикуемые на данной странице, предоставлены исключительно в информационных целях и не могут рассматриваться как инвестиционный совет или консультация для целей Директивы 2004/39 /EC.